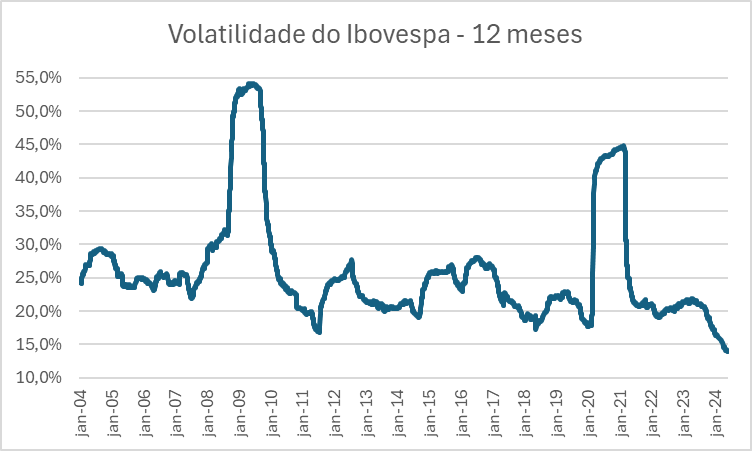

A volatilidade do Ibovespa vem caindo nos últimos anos, um reflexo de diferentes fatores, como a maturidade das empresas listadas, a baixa atratividade da bolsa brasileira, o cenário macroeconômico e a própria composição do índice. As consequências para o investidor também variam. A menor intensidade do sobe e desce pode ser vista como uma vantagem por quem busca segurança. Por outro lado, traz menos oportunidades de ganhos no curto prazo.

O que é volatilidade – e o que significa o Ibovespa ter volatilidade menor?

A volatilidade mede a intensidade dos movimentos – seja de alta ou de queda – dos preços de ativos financeiros. Quanto mais volátil é o ativo, maior a flutuação de seus preços. Uma alta volatilidade significa que os preços estão mudando rapidamente, enquanto uma baixa volatilidade indica mudanças mais lentas e menos dramáticas nos preços.

A volatilidade também é vista como um indicador de risco. Afinal, se a intensidade dos movimentos dos preços tende a ser maior, maiores as chances de se perder mais dinheiro, e de ganhar mais também. Ou seja, ativos mais voláteis tendem a ser mais arriscados, mas também podem oferecer maiores oportunidades de retorno.

Vale dizer que a volatilidade pode ser medida em diferentes janelas temporais, como um mês, 12 meses, 36 meses, por exemplo (abaixo, você vê três recortes, considerando 12, 24 e 36 meses, em gráficos produzidos por Daniel Utsch, gestor de ações da Nero Capital). A volatilidade em si também tende a ser volátil: períodos de eleições costumam ter movimentos mais intensos no mercado. A pandemia também foi um período de maior estresse.

Por fim, a volatilidade é uma medida que olha o retrovisor, o que já aconteceu. Portanto, não é porque a volatilidade do Ibovespa vem caindo que ela continuará nessa direção, é apenas uma tendência.

“Quando a gente fala de volatilidade, significa dizer que os retornos, na maioria, independente da direção, acabam acompanhando bastante a média. Ou seja, você não tem movimentos muito expressivos. Você tem, mesmo se está subindo ou caindo, movimentos que não se distanciam de uma movimentação média que a gente vem acompanhando no decorrer do tempo”, explica Filipe Villegas, analisa as ações da Genial.

Ao analisar como se comporta o Ibovespa em períodos mais longos de tempo, é preciso ter em mente que a composição do próprio índice muda.

O Ibovespa é o principal indicador de desempenho das ações negociadas na B3 e reúne as empresas mais importantes do mercado de capitais brasileiro. Sua carteira é reavaliada a cada quatro meses, seguindo as regras do índice. Assim, a cada quatro meses, empresas podem entrar ou sair do índice, e seu peso dentro da carteira teórica pode aumentar ou diminuir.

Para Daniel Utsch, gestor de ações da Nero Capital, as mudanças que aconteceram no mercado nos últimos anos se refletiram na mudança da composição do índice, e isso afeta diretamente a volatilidade do Ibov.

“Vamos pensar, por exemplo, uma janela bem mais longa, começando de 2014. Até ali, o peso de commodities e bancos era maior, com Petrobras, Vale, e os três grandes bancos, Itaú, Bradesco e Banco do Brasil”, diz. Além disso, Petrobras e Vale (as duas mais relevantes no índice) tiveram uma melhora significativa nos últimos anos, com redução do endividamento e com o aumento do preço das commodities no cenário internacional, o que as torna ações menos arriscadas.

Outra mudança fundamental foi a entrada e crescimento de novas companhias. “Empresas bem-sucedidas, que têm histórico de longo prazo muito positivo e são menos voláteis, como a Weg, Petrorio, Equatorial, ganharam peso”, conta o gestor.

A maior maturidade das companhias que compõem o Ibovespa também tem seu papel. “Grande parte delas estão bem mais maduras do que estavam no passado. Elas têm melhores políticas de compliance, melhores políticas de reportar seus dados, de comunicação”, avalia João Daronco, analista da Suno Research.

Por fim, algumas empresas muito ligadas ao mercado doméstico, que tendem a ser cíclicas e mais voláteis, perderam relevância no índice. “Setores como consumo, varejo e construção civil, na média, foram muito mal em relação aos outros. E são setores mais voláteis que a média”, diz Utsch. “O efeito líquido dessas três variações é de redução de volatilidade”.

Cenário macro faz bolsa perder volume

A composição da carteira do índice não é o único fator apontado pelos analistas como responsável pela menor volatilidade. Para Villegas, da Genial, isso reflete também “a falta de interesse por ativos brasileiros”.

“Eu vejo sempre o mundo de investimentos como um jogo de rouba-monte. Eu vou sempre escolher aquele investimento que traz um maior retorno com o menor nível de risco. O Brasil está dentro das possibilidades que o investidor global teria, mas apesar dos preços atrativos, isso ainda não é uma justificativa para esse investidor fazer suas alocações aqui”, explica o analista.

Ao mencionar os “preços atrativos”, Villegas fala do valor das empresas listadas no Brasil, que está abaixo dos patamares históricos, diz ele. “Olhando a bolsa brasileira por diversas métricas de valuation, como o nível de alavancagem dessas companhias, projeções de crescimento para essas empresas, você vê uma bolsa que desde o final de 2021 negocia com múltiplos muito descontados em relação à sua média histórica”, diz. “Isso se traduz em uma bolsa barata, em uma bolsa que teoricamente deveria chamar a atenção dos investidores, mas essa atração não acontece”.

E se não há otimismo suficiente para fazer alocações compradas, também não há muito espaço para abrir posições vendidas, diz Villegas. “No resumo do dia, você tem uma bolsa barata e isso, digamos, afasta aquele investidor que poderia vender, se eu não espero uma movimentação positiva, eu fico de fora do ativo, em vez de montar uma posição apostando contra”.

Para João Mamede, gestor de Renda Variável na AZ Quest, a menor volatilidade mostra ainda uma mudança na posição dos investidores, que têm se tornado mais cautelosos e conservadores frente ao cenário “que vem se deteriorando”. “Embora o mercado tenha visto uma performance positiva do Ibovespa em 2023, ela foi muito influenciada pelas ações da Petrobras. Tirando isso, estamos indo para o quarto ano de um mercado muito difícil”, afirma.

O cenário macroeconômico global também não ajudou. As expectativas eram de que 2024 seria muito positivo para as bolsas, mas isso mudou logo nos primeiros meses do ano. “No mercado externo, a gente tinha uma expectativa de que os juros nos Estados Unidos começassem a cair a partir de março, com provavelmente quatro até cinco quedas de juros nos Estados Unidos ao longo de 2024. E esse cenário mudou completamente”, diz Mamede.

Isso se soma, inclusive, a uma menor redução da Selic no Brasil. “A situação aqui no Brasil tem se deteriorado fortemente desde o começo do ano. Em função disso, o Banco Central, acertadamente, na nossa opinião, tem que ter uma postura mais cautelosa e provavelmente botar um ponto final na sequência de queda da Selic”, diz.

Com menos investidores na bolsa e volumes menores, os movimentos ficam mais tímidos. Daí, a queda da volatilidade, conforme explica João Daronco, analista da Suno Research. “Você tem uma diminuição da liquidez de alguns ativos, e aí, como eles têm menos volume negociado, eles variam menos”.

Mais um fator que joga contra é a falta de empresas de tecnologia e ligadas à inteligência artificial no Ibovespa. “O investidor global, na hora de montar seu portfólio, vê qual que é a moda. Porque se eu vou investir em ações, eu vou querer montar uma carteira com empresas que, independente do cenário, teoricamente vão conseguir ter um aumento de lucratividade. Hoje esse tema se chama inteligência artificial. E o Brasil acaba não tendo nenhum representante nesse sentido”, resume Villegas, da Genial.

Ricardo Teixeira, professor de MBAs da FGV, destaca também a necessidade de incentivo a essas empresas no País. “A IA avança no mundo inteiro de uma maneira irreversível do ponto de vista dos ganhos que vai trazer a gente. A gente precisa incentivar esse tipo de empresa. Essa formação demanda muito mais tempo. E a gente aqui no Brasil não investe fortemente nisso”, diz.

E o investidor, como fica?

Essa volatilidade menor tem dois lados. “Quanto mais volátil for o mercado, significa que menos segurança você tem. À medida que o mercado fica menos volátil, você tem maior segurança, no ponto de vista de que as empresas estão sólidas e de que elas vão apresentar um bom resultado”, diz Teixeira, professor da FGV.

“Pode ser positivo para os investidores que talvez estejam começando, que não estejam adaptados à volatilidade muito grande. A volatilidade menor pode ser mais atrativa para esse público, mas pensando no longo prazo eu não vejo tanta diferença para o investidor”, sugere Daronco, da Suno.

Por outro lado, diz ele, quanto maior a volatilidade, maiores são as oportunidades. “[Com a volatilidade maior,] uma ação vai cair muito mais do que deveria cair, ou subir muito mais do que deveria subir. E aí você teria certa oportunidade para aproveitar no curto prazo”.

Mas no fim do dia, para quem está olhando o longo prazo, o jogo não muda, diz Daronco.

Daniel Utsch, da Nero Capital, resume: “Para o investidor de maneira geral, não vejo consequência positiva ou negativa. É mais uma característica. Se ele investir no índice, ele hoje está incorrendo um risco menor do que se ele investisse no índice dez anos atrás”.

Para conhecer mais sobre finanças pessoais e investimentos, confira os conteúdos gratuitos na Plataforma de Cursos da B3.